不过塞翁失马,相较于股价,禾赛确实将不少人的目光,又重新拉回了日渐失宠的自动驾驶赛道,以及激光雷达这个沉寂良久的局部战场中。

沉淀数月,也许是时候看一看这支美股新贵的实力了。

乘东风,正当时

高速增长,是禾赛2022年财报透出的一个主基调。

这点营收变化体现的很明显。

数据显示,2020 年公司营收4.16亿,2021年营收同比增长73.4%来到7.2亿,2022年仍然保持着66.8%的营收增速,营收规模是2022年的3倍。

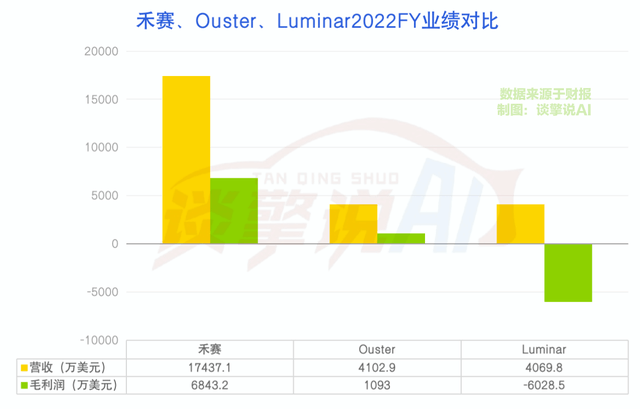

从营收增速和营收规模来看来看,禾赛比行业内Ouster、Luminar的营收增速表现都要好一些。后两者2022年的营收增速分别为22%以及27%,营收分别4102.9万美元和4069万美元。(约合2.88和2.85亿人民币)

从数据来看,规模增速都不错,那么再来看利润。

禾赛方面,2022年净亏损3.01亿人民币,2021净亏损2.45亿人民币,对比营收增长来看,净亏增幅并不大。

比净利润值得关注的是毛利表现,因为高成长期企业,毛利代表着公司真实的经营能力,利润方面,公司毛利润同比增长23%,来到4.72亿。毛利率在39%,同比有所下降,但整体稳定。

现金流方面,公司经营活动产生的现金流净额为-6.96亿人民币,投资活动产生的现金流量净额为11.20亿,筹资活动产生的先进流量净额为1517万,整体来看,现金流情况不算好也不算差。

经营稳定的一个前提不只是现金流稳定,更重要的是业务稳定。

接下来看四季度业务。

财报显示,由于激光雷达产品的出货量增加,公司四季度净收入为4.092亿元人民币(5,930万美元),比2021年同期增长56.6%。收入结构上,产品收入为4.043亿元人民币(5,860万美元)服务收入为490万元人民币(70万美元)。

也就是说,收入结构中,产品收入占到大绝大多数。财报中,禾赛也披露了产品销量数据,仅四季度激光雷达的出货量就达到47515台,2022年全年出货量突破80,000台。

整体来看禾赛这份财报透露出以下几个关键信息点:公司处在成长期的高速增长阶段,营收规模、毛利表现比同行有优势,而且增长相对稳定。

风险点在于,业务结构单一,依赖产品销售收入规模增长和利润空间。

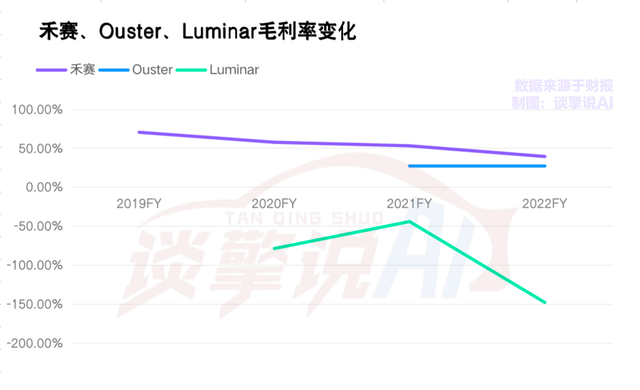

值得注意的是,公司2022全年的销售和营销费用为1.048亿元人民币(1,520万美元),比上一年的6930万元人民币(1000万美元)增长51.4%。与此同时,公司的销售毛利率在降低,从2019年的70%,降低到2022年的39%。

也就是说,如果接下来行业出现有力的竞争者,那么市场竞争加剧,公司的毛利空间可能会进一步被压缩。

来自第三方分析师也有相似的观点。市面上有分析师认为禾赛科技的毛利率可能会从2022财年的39.2%下降到2023财年的35.0%,中长期来看,毛利率有下滑趋势。

接下来,如何提升毛利率进一步提升巩固自身的盈利能力,可能是禾赛需要关注的重点。

禾赛的月之暗面

从这份成绩单来看,禾赛整体似乎都正是欣欣向荣时,但股价的不如人意,也很难说是空穴来风。

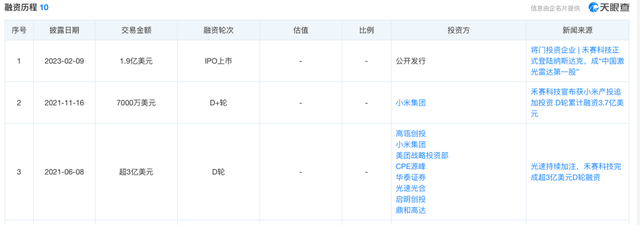

天眼查APP融资历程信息显示,在上市之前,禾赛曾获小米高瓴等多家机构投资,上市之后,投资方要看的显然不会仅仅是增长。

今天跟自动驾驶谈盈利,角度确实有点刁钻,不过在谈擎说AI看来,今天禾赛销量支棱起来了,那么短期未来内裹挟而来的,可能还会有不断扩大的失血隐患。

禾赛称其2022年激光雷达收入与交付量均超 8 家国际同行公司总和。这句话的气势够大,传播核心是赛道一路烧到今天,大家最关注的市占率,但我们不妨拓展一下这句话背后的部分事实。

客观说,禾赛一个打了八个这件事儿没毛病,但这八位对手,退市的退市(Quanergy),合并的合并(Velodyne和Ouster),刚躲过寒冬的他们无法匹敌正当时的禾赛,无可厚非。

但是要注意的是,激光雷达这个市场上,并非真的只剩如此战斗力与禾赛鏖战。

毕竟今天除了这八个老倒霉蛋儿,禾赛的一旁,不仅有国内紧随其后的速腾聚创,图达通,以及华为,大疆览沃,还有咬着国际市场这块大蛋糕的老大哥法雷奥等一众强劲选手。

主观讲,今天主要拉动禾赛销量的,其实并非曾深耕的自动驾驶,而是ADAS(高级驾驶辅助系统)激光雷达。2021年,禾赛ADAS激光雷达交付量仅是自动驾驶激光雷达的零头,但2022年直超六万颗,尤其是去年仅四季度就逼近五万台的出货量(其中大量为ADAS激光雷达)。

具体来看,去年大量ADAS激光雷达交付代价是毛利率的“腰斩”,2019年,禾赛几乎全部交付的是自动驾驶激光雷达,即便研发经费高企,交付量不及去年零头,但当年公司毛利率也高达70.3%。到了ADAS激光雷达交付量猛增的去年,毛利率则仅有39.2%。

对此禾赛科技的解释不出所料,毛利率下降主要是由于低利润率的ADAS激光雷达产品在早期量产阶段的出货量增加以及内部工厂产能利用率较低所致。

翻译翻译,似乎就是,一,去年ADAS卖得越多亏得越多,二,即便如此,产能还有闲置。

在谈擎说AI看来,ADAS确实有望是未来几年激光雷达落地的中心战场,上市是“鱼”,落地是“渔”,落地是每位玩家都必经的第一步,但对于禾赛来说,单一的营收扩张,究竟能否扭过失血这块秤砣?对于并非背靠巨头的禾赛而言,似乎值得思考。

一方面,当前禾赛手里还握着数量可观的ADAS激光雷达前装量产定点,激光雷达,指向的是优于摄像头等设备的智驾高感知能力需求;大量订单,则指向的是主机厂们必然要追求的性价比。这笔潜在生意,禾赛要打一场技术和成本博弈的硬仗。

另一方面,禾赛的财报中,失血隐忧似乎也并没有止于ADAS市场上开始飞涨的成本。

禾赛财报显示,“2020年6月24日,我们与Velodyne达成和解和专利交叉许可协议...根据 Hesai-Velodyne协议,我们同意向Velodyne支付一次性结算费和年度特许权使用费直至2030年。”

有媒体披露,当时这笔一次性结算费高达1.6亿元,而且从财报可知,直到2030年,禾赛都需要一直按年向Velodyne支付特许权使用费。

不仅如此,在今年Velodyne和Ouster合并后,禾赛科技又再度被Ouster提起侵权诉讼,虽说当前此案仍处于初步阶段,但禾赛也明确指出了诸如此类事宜或可能导致的“大量成本损失”。

IPO的“鱼”与交付量的“渔”,纽结了今年上半年禾赛的高光,也许眼下的禾赛距离自动驾驶长跑的安全屋仅剩一步之遥,看似粮草充足且就差一步,但这一步,着实不好迈出。

降本与出海:两条出路,两座大山

有悲观的声音指出,禾赛今天其实正在走Velodyne们的老路,毕竟上市几个月的股价就是一个信号。

谈擎说AI认为,禾赛的隐患并不在于错位历史里的悲观,因为当前中国车载激光雷达市场与国际市场本质上有着非常鲜明的差别,毕竟禾赛们实实在在地享受到了Velodyne们当年不曾有的机会。

一方面,前些年国际上的新势力主机厂不像国内如雨后春笋,就特斯拉一家独大,更不用说屋漏偏逢连夜雨,激光雷达方案在马斯克眼里的地位就是个阑尾。

另一方面,传统车企偏保守,大众市场上,太多主机厂怎么把车机搞丝滑都还没整明白,更不用提往车上装激光雷达。

这就导致,Velodyne们当年即便被逼无奈“技术下放”打到ADAS市场,基本也都是BBA的高端车型愿意为激光雷达溢价买单,导致了这个难觅火绒的寒冬,不少勇士憋死在了门口。

今天禾赛乘上了东风,但如何成全下个一步之遥?谈擎说AI认为,首先要讨论的可能性就是降本,不过这将对禾赛很难说相对充裕的现金流提出考验。

具体来看,禾赛今天客户虽没国外当年百万门槛那般夸张,但理想、路特斯、高合等等,中高端车型依旧是个大体门槛。

某自动驾驶软件开发适配工程师向我们表示,“激光雷达今天高成本其实并非物料,更多是在测试、软件等,但很可惜的是拿这些高昂隐形成本装车,大部分主机厂则是在把激光雷达当一个冗余之用,难往性价比市场上去打,因为太多的(冗余)没必要。”

这似乎意味着禾赛若想止血,需要拉高盈利,手段可以是就坡下驴,在自己去年末爆发的ADAS市场铺量摊薄成本,但想铺量,又无疑要用性价比来撼动大众市场,也因此,这一过程中失血可能还会进一步加剧。这将是考验禾赛现金流的第一座大山。

再说第二个止血盈利的可能性。

当前禾赛的客户主体在中国,短期来看,国内智能驾驶整体产业链的包容度,尝鲜意图更高,但放在长期主义上,国际市场已经是一个不得不考虑的新战场。

这主要是因为国内激光雷达赛道并非禾赛这边风景独好,国内中高端市场玩家虽开放,但整体数量有限,今天大家其实差不多都找到了队友。就比如蔚来和小鹏在车载激光雷达领域跟图达通智能科技(Innovusion)和速腾聚创(RoboSense)先后都进行了合作。

似乎也是因此,禾赛已经开始布局国际市场,两周前,其位于欧洲的办公室正式开业。

不过国际市场真的那么好打吗?在谈擎说AI看来,禾赛在出海的产品逻辑上做出转变,将是其想要打入国际市场的一个胜负手。

见过了太多传统车企,国外活过寒冬的玩家们,面对市场的心态与禾赛似乎是有差异的。

就像已生产过15万台ADAS激光雷达的法雷奥,今天已经喊起了高性能即插即用的口号,让主机厂“拎包入住”;或者Luminar,也在逐步向软件和服务跨越,将公司未来的盈利空间放在了激光雷达背后的系统和软件层面。

不难发现,这样打包式服务的底层逻辑,和国内激光雷达厂商卖硬件,或者参与软件适配开发的逻辑是完全不同的。

进一步来看,如一句“杀不死你的,只会让你更强大”,寒冬中琢磨出的生存智慧,必然有其值得借鉴之处,毕竟从卖硬件逐渐转型到卖方案,这对于ADAS市场上激光雷达硬件利润薄的问题,也有望谋求一个新解。

也因此,出海似乎是今天摆在禾赛面前为数不多的机会,但想要把在国内的这股爆发力持续下去,海外市场无疑是禾赛面前的另一座大山。

写在最后:

整体来看,今天禾赛成绩是不可否认的,但如果未来继续扩大失血,继续赔本赚吆喝,这对其股价而言,显然并不会是一个积极信号。

如何在国内进一步降本深挖市场?如何在海外拉出第二条增长曲线?似乎都指向了站在聚光灯下的禾赛,面前的全新挑战。

更甚至,激光雷达不像奔驰大标装上就能产出价值,归根结底还是要服务于智能驾驶。那么激光雷达,甚至是自动驾驶,在几年的大浪淘沙后是否会成为行业的共同选择?

随销量的一声信号枪响,也许禾赛们的战争,才刚刚开始。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,仅供以文会友,行业交流。

京公网安备

11010502033163号

京公网安备

11010502033163号