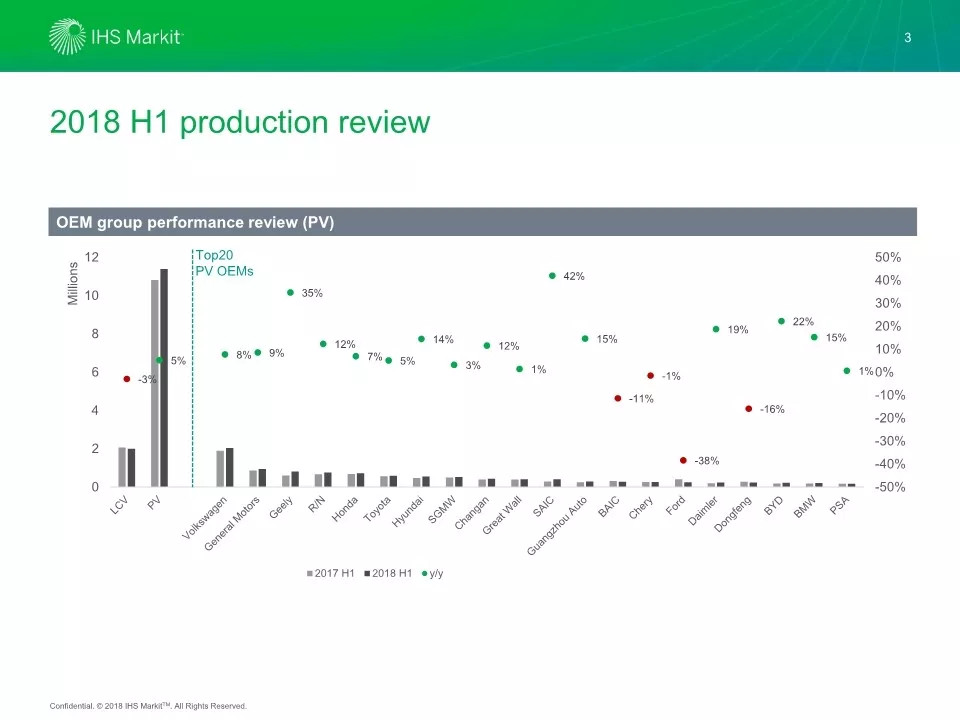

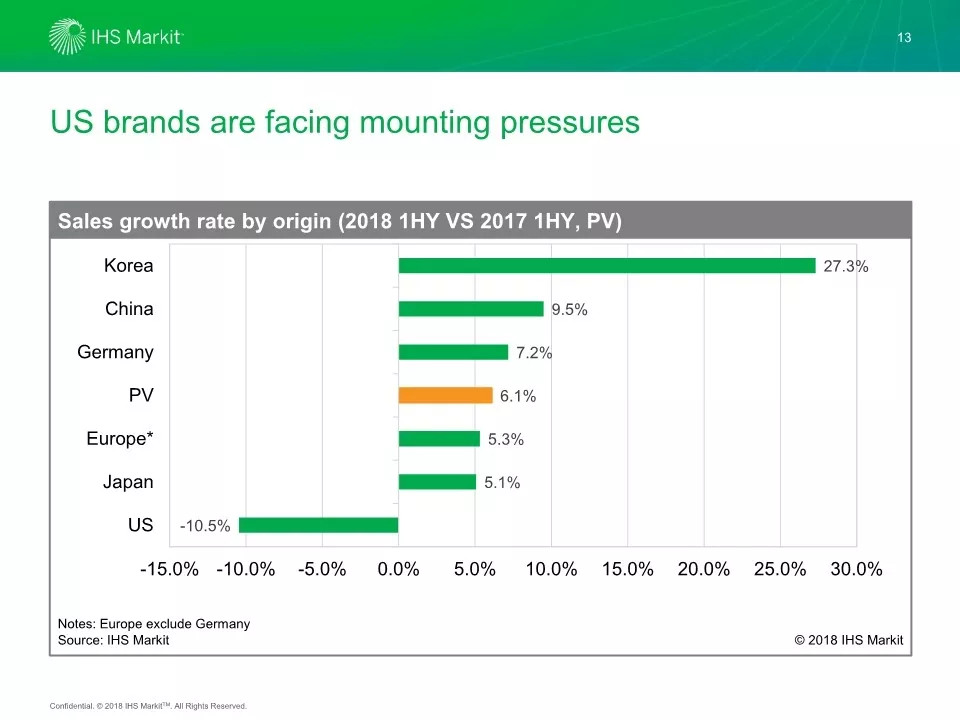

中国轻型车在2018年上半年成绩比较正面,其中乘用车(PV)实现了5%的年增长,然而轻型商用车(LCV)是-3%的年增长。在排名前20的整车厂商中大部分在2018年上半年都实现了正增长(图中绿点),但是我们也看到有特例,北汽、奇瑞、福特和东风(图中红点)都是负增长,其中北汽、奇瑞和东风是中国自有品牌中下滑比较严重的,此外,由于战略转型等原因,福特上半年负增长将近40%,未来随着新车型的推出,会有所改善。

主要议题:

整个中国轻型车市场产销量回顾及预测

2018年上半年新车发布,2018年下半年新车发布预测

主要国家轻型车销售短期预测

中国造车新势力研究概览

中美贸易摩擦相关的进出口情况

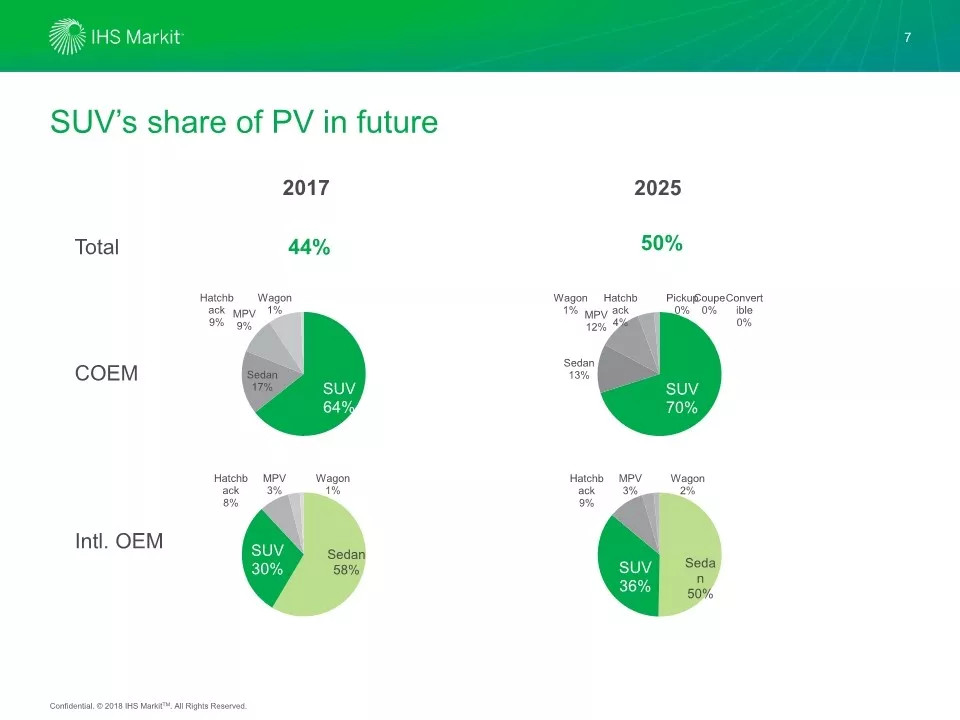

通过2018年上半年新车型发布统计可以看到,SUV市场虽然在上半年增幅减弱,但其依然占据大部分新车型的发布。在自主品牌中,上半年发布了42款新车型,其中一半以上是SUV。2018年下半年,自主品牌预计将发布更多新车型,包括改款车型和换代车型,预计全年新车型将达到118款。国际品牌在新车型发布上相对保守,上半年发布了14款新车型,其中2/3是SUV,预计全年新车型将达到44款。此外,现在的SUV的车身架构更倾向于跨界车型,有可能会进一步替代两厢和MPV车型。

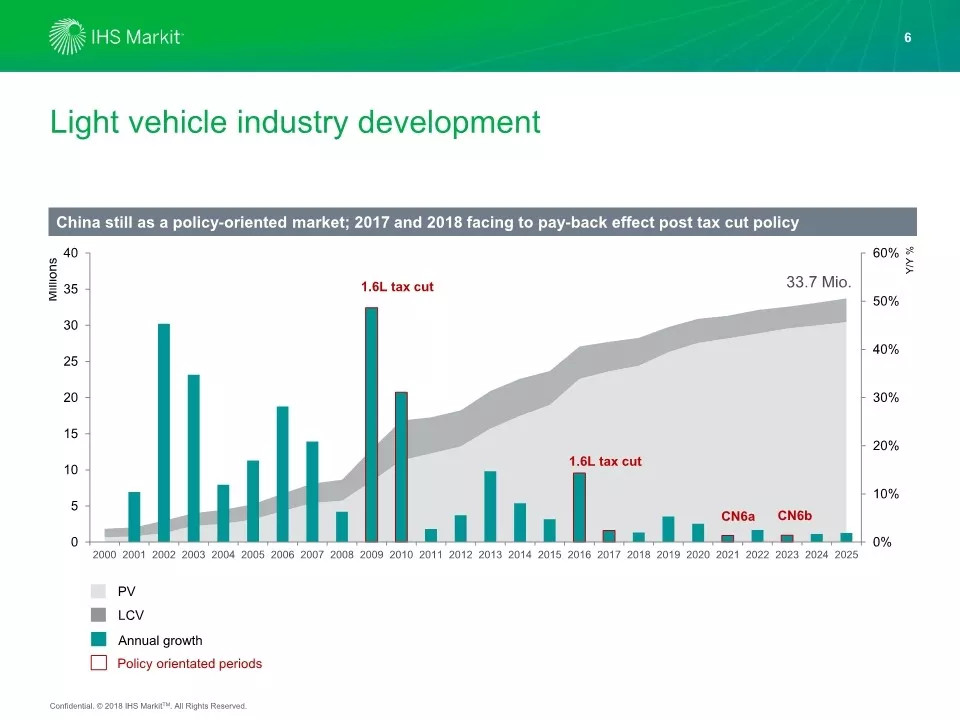

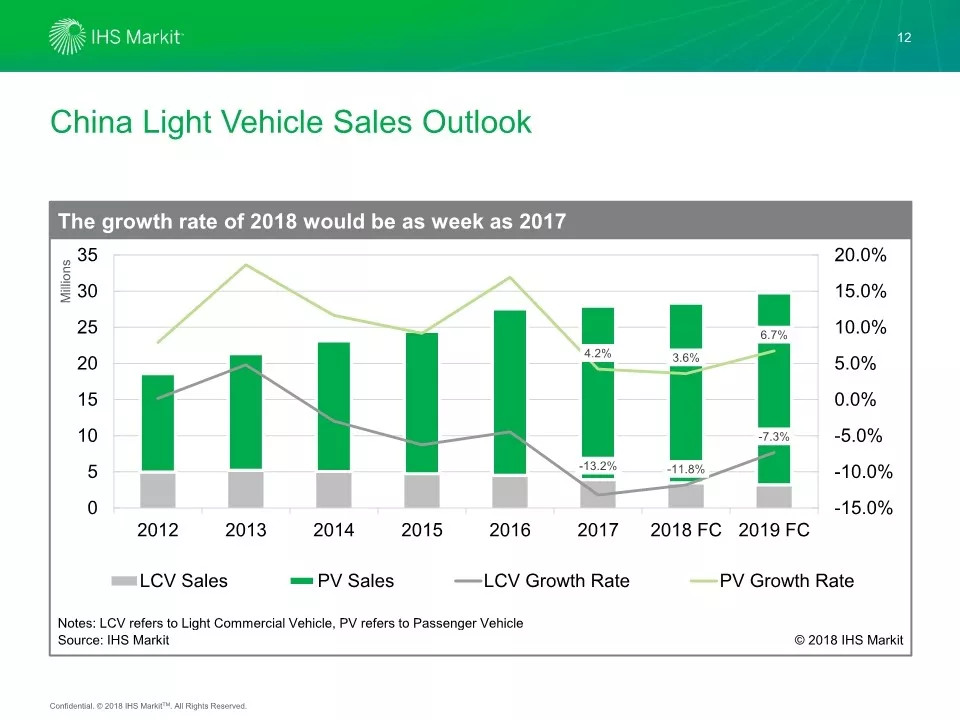

IHS Markit预测:从中长期看,中国轻量车市场的发展整体还是向好的趋势,当然也会有一些波动。中国市场依旧是政策导向型的市场,因此,柱状的年平均增幅与政策息息相关。2009-2010年是1.6L以下减税政策导致增幅非常高,2017-2018也是同样的情况,目前我们下调了2018年的预期目标,预计将达不到2017年的增幅。2019年随着偿还效应的减退,恢复到正常水平。2020年下半年开始实施的国6a和2023年实施的国6b政策,会对整个中国轻量车市场产生影响,相比国5,新标准的技术水平和法规的规范严苛程度都非常高,我们预计2019-2020年以及2022年会有小幅的提前购买的情况。

IHS Markit观点:从2016-2018年间,中国自主品牌的成功和反击,主要还是由SUV车型带动的,未来随着SUV增幅达到相对平稳的状态,中国自主品牌要考虑如何摆脱过度依赖SUV市场的问题。对于合资品牌而言,在相对合理的产品线分布下,既SUV占40%左右,三厢车占50%左右,应考虑进一步的丰富产品线,如在欧洲和北美市场流行的MPV或两厢车车型。

IHS Markit预测:中国出口市场和中美间的贸易战联系紧密,但还没有完全影响到生产的层面。整体而言出口量会进一步增长,但并不占主导。美资市场的主导地位会进一步加强,2017年北美市场出口量在24%,其中57%是由通用昂科威贡献。2018年北美整体出口量提升至31%,与南美市场出口量接近,其中昂科威依然占据37%的比例。2019年全新福克斯上市,也会出口到北美市场。到2020年北美出口量预计超过南美,主要贡献者还是美系车,如通用和福特。如果中美贸易战进一步扩大,北美出口量将受到影响。

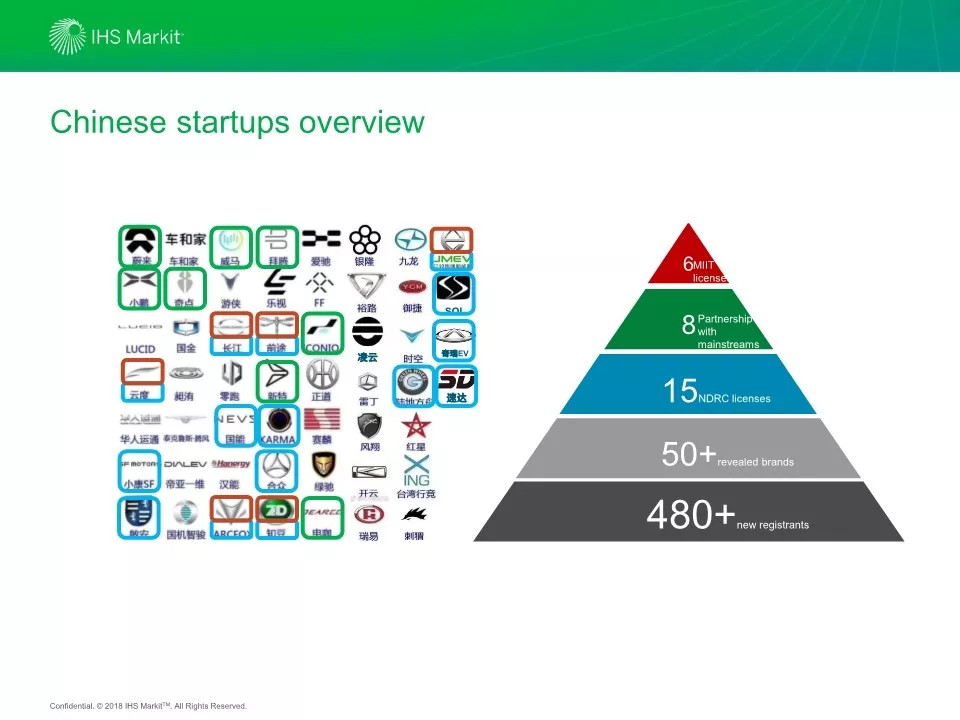

中国造车新势力,目前注册企业约487家,其中超过50家发布品牌,而其中15家获得国家发改委的资质,还有8家通过与主流车企以代加工的形式合作造车。还有6家获得了工信部的资质,不仅可以自建厂,可以直接上市销售。

从新车上市计划来看,整体量预期并不是非常乐观,2017-2019年间每年仅有十几款车型上市,因此我们对造车新势力的评估还是偏保守的,同时,我们也拭目以待中国造车新势力给行业带来的进步。

IHS Markit预测:从2013-2015年间,中国轻量车销量逐步放缓,2015年10月国家针对1.6L以下出台购车补贴政策,2015年出现反弹,然而2016年的强增速提前释放了两年的汽车消费,2017年伴随着购置补贴的减弱,乘用车的增速降至4.2%,2018年随着小排量车型购置补贴的退出,我们预测乘用车增速降至3.6%的新低。另一方面,轻型商用车虽然整体被微型客车拖累,但是伴随轻卡、皮卡等细分市场的强势,整体降幅收窄。

2018年上半年销售表现,福特品牌跌幅明显,拖累了美系车的整体表现,一方面,现有车型大多处于生命周期末期,且新产品导入严重滞后,另一方面,中美贸易战进一步制约福特品牌力重塑。韩系车的高增长主要是受到去年萨德事件的影响,基数较低。自主品牌依旧强势,但能否保持持续高增长,仍有不确定性。德系车,尤其是豪华品牌保持稳定增长。欧系车,如沃尔沃受益于XC60的换代与S90的价格下探,增速强劲。日系品牌,本田由于受到机油门的影响,销量出现负增长,但其它主流日系品牌依旧保持着较高增速。

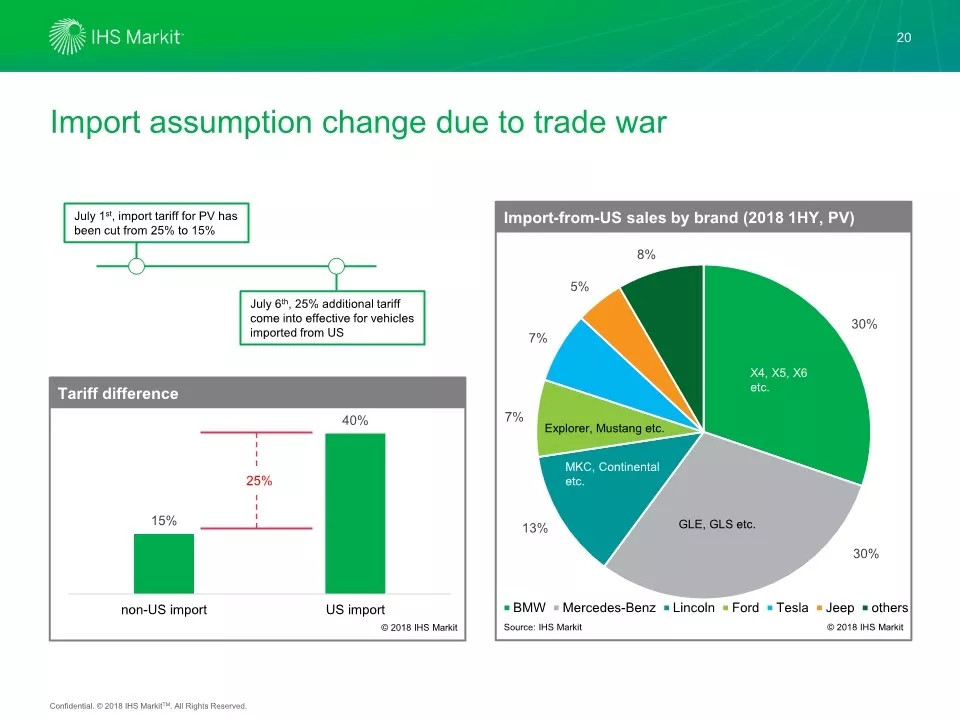

IHS Markit观点:在政策方面,2018年7月1日开始乘用车的关税由25%降至15%,但是受贸易战的影响,从2018年7月6日开始针对美产进口车,额外增收25%的关税。这一系列的政策调整,将在一定程度上改变整车厂商的策略。右图显示美国生产的进口车各品牌的销量占比。其中奔驰和宝马的销量占比高达60%。关税的加征无疑会造成成本的提升,这也可能倒逼厂商将部分产品线进行转移。在价格策略上,林肯、福特和吉普,暂时没有提高指导价,奔驰和宝马价格虽然上调,但仍低于征收25%关税时的价格。

IHS Markit预测:我们回顾了2012-2018年,各品牌进口销量的变化。在关税变化的影响下,我们预计短期内,雷克萨斯将是关税调整的最大受益者,其进口销量有望进入第一阵营。而同样在过去三年增幅迅猛的林肯品牌,进口销量进入迟滞的状态,部分车型的生产未来可能会转移到中国。宝马在国产X3之后,我们预估今年进口量会出现负增长。奔驰受益于德国进口关税的降低,我们预估在今年仍然会有稳定的增长,虽然GLE和GLS会受到关税变化的拖累。而奥迪品牌,Q7,Q8同样受益于关税的降低,在进口量上有所提升。总结而言,几家欢乐几家愁,虽然贸易战不会长期持续,但品牌战略的调整,会对产业造成深远的影响。

注:以上内容节选自IHS Markit线上研讨会,可关注公众号IHSMarkitAutomotive,获取完整版内容。

来源:第一电动网

作者:IHS Markit

本文地址:https://www.d1ev.com/kol/75520

本文由第一电动网大牛说作者撰写,他们为本文的真实性和中立性负责,观点仅代表个人,不代表第一电动网。本文版权归原创作者和第一电动网(www.d1ev.com)所有,如需转载需得到双方授权,同时务必注明来源和作者。

欢迎加入第一电动网大牛说作者,注册会员登录后即可在线投稿,请在会员资料留下QQ、手机、邮箱等联系方式,便于我们在第一时间与您沟通稿件,如有问题请发送邮件至 content@d1ev.com。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。