缺芯缺芯,最缺是MCU——这个一辆汽车上少则70多颗,多则300多颗的小东西,憋死多少英雄汉。

“现在国内一些客户,因为拿不到芯片,已经被逼得将不带功能安全的MCU应用在EPS(电动助力转向系统)上了。”中国一家MCU设计企业的销售人士向《电动汽车观察家》透露。

不带功能安全是什么意思?

简单点说,这相当于在枪林弹雨中,和人没穿防弹衣一个效果。

缺芯片给更多企业带来的影响是减产、停产,例如,此前停产三天的蔚来汽车,还有长城欧拉黑猫、哪吒汽车等品牌产出也受影响。

关键芯片的缺失,对汽车产业链也造成了影响,EPS、胎压检测上的芯片,以及电池包上用的电流传感器上的芯片都很缺货,这也导致非芯片类的零部件装机量受到很大影响。

咨询研究机构艾睿铂发布的《2021年全球汽车市场展望》报告预测,今年半导体短缺将使全球汽车净产量减少390万辆,损失达1100亿美元,预计今年第四季度缺芯问题会被缓解。

6月2日,马斯克在回复一位Twitter用户时直言,供应链带来了巨大挑战,尤其缺的是微控制器芯片(MCU)。马斯克称友商抢购芯片犹如疫情初期美国人“囤厕纸”一样夸张。

《电动汽车观察家》与多位内业人士沟通了解到,目前整车上MCU、SoC(system-on-chip,系统单晶片)等芯片都缺货。目前最缺货的还是MCU,而且价格已经飙涨10-20倍。

那么MCU到底是做什么用的?中国的产业链情况如何?未来的发展前景又是如何?《电动汽车观察家》征询了芯片设计企业和芯片产业链投资公司相关负责人、业内专家,试图解答上述问题。

1

中国车用MCU现状

先来解决一个问题,什么是MCU?

MCU(Microcontroller Unit;微控制单元)是嵌入式应用的最核心器件,被称为万物互联智能终端的“中枢神经”。MCU又被称为单片机,是将CPU、存储器单元(RAM/ROM/Flash)、计数器、A/D转换以及周边接口等整合在单一芯片上,形成芯片级的微型计算机。

MCU的特点是高性能、低功耗、可编程、灵活性好,因此可应用在包括可穿戴设备、家电、汽车电子、无线网络等各类物联网应用。

汽车上的MCU在可以控制汽车动力、娱乐、空调系统等。单车中需求量非常大,传统汽车平均单车用量达到 70 颗以上,而智能汽车单车用量有望超过300颗。

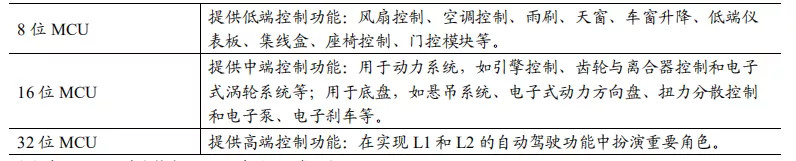

资料来源:MCU 中文技术社区

(1)中国缺乏设计和生产企业

首先,与此相对应的是,中国自主品牌中能设计车规级MCU的公司数量很少,产品市占率极低,甚至可以忽略不计。

晶圆上的小方块就是芯片

Wind数据显示,目前国内汽车行业中车用芯片自研率仅占10%,90%的汽车芯片都必须依赖从国外进口,其中前装芯片95%是进口的,后装超过80%是进口,国内芯片企业在汽车产业链中缺失话语权。

一位业内人士告诉《电动汽车观察家》,由于车规级MCU研发周期长,认证要求远高于消费和工业级 MCU,中国仅几家企业能够实现中低端品类的量产,国产渗透率很低。而且基本集中在车身领域,涉及底盘功能安全的几乎没有。

根据IHS Markit 的数据,2020年全球车规级MCU市场TOP 7市占率达到98%,其中瑞萨电子30%,恩智浦26%,英飞凌14%,赛普拉斯(2019年被英飞凌并购)9%,德州仪器和微芯科技均为 7%,意法半导体5%。中国企业无一上榜。

资料来源:国泰君安《芯片短缺对汽车行业影响几何》

芯片制造好后,需要从晶圆上切割下来,接上导线、装上外壳并测试,这个过程叫封测。

在芯片封测领域,中国大陆已经成长出三大巨头,分别为长电科技、华天科技、通富微电,但是作为末端环节,科技含量略低。

(2)中国车规级MCU芯片企业努力追赶

2018年是中国车规级MCU的元年——四维图新旗下杰发科技和比亚迪都推出了车规级的MCU芯片。

此时,中国车规级MCU尚处于起步阶段,有能力设计的企业寥寥无几,能够生产车规级芯片的代工厂更少。

四维图新MCU产品线负责人童强华告诉《电动汽车观察家》,他们设计的产品都是55nm的,属于成熟制程,其实并没有太高的生产技术壁垒,但是中国大陆的晶圆厂没有成熟稳定的55nm车规级生产线,他们只能都交由台积电等外部晶圆大厂生产。

不仅是四维图新,全球70%的车规级MCU产能都在台积电。

车规级MCU的研发设计到量产的过程艰辛且漫长,而且需要巨资投入。

“芯片从布局到量产,这个周期大概在2-3年时间,我们第一代MCU从研发到量产就花了2年多的时间。一代MCU至少是数千万元级别的资金投入。”

在童强华看来,车规级芯片发展过程中最缺的还是人才。

“这不是学集成电路毕业2-3年可以做的事。”童强华表示,杰发科技在汽车芯片设计领域已经有10多年的经验,这才有能力设计出中国第一颗车规级MCU。

当然,中国企业也在努力追赶。中国的设计的MCU芯片,除了前面提到的杰发科技推出的AC781x/AC7801x系列,还有比亚迪半导体 BF711x/BF7106系列、芯旺微电子 KF8A/KF32A系列、赛腾微电子 ASM87/ASM30系列、琪埔维半导体XL6600系列、华大北斗HD80xx/HD9xxx系列、国芯科技 CCM3310/CFCC2002/CFCC2003系列,此外还有兆易创新、中颖电子、智芯半导体、蜂驰高芯、云途半导体等也在涉足车规级芯片。

杰发科技MCU

其中比亚迪半导体成绩也颇为突出,其主要业务覆盖功率半导体、智能控制IC、智能传感器及光电半导体的研发、生产及销售,拥有包含芯片设计、晶圆制造、封装测试和下游应用在内的一体化经营全产业链。截至5月份,其生产的MCU已经量产装车了1000万颗。

(3)受美国封锁,产业链不完善

即使中国具备了设计、生产能力,其实在芯片的上游还有很多卡脖子的环节。

例如光刻机和光刻胶。

中国无法生产高端芯片的核心原因就是没有高端光刻设备——光刻机。

荷兰ASML是当今世界最先进的EUV光刻机生产商,而且只此一家,是绝对的垄断。

但受限于早期的《瓦森纳协定》,高端光刻机对中国来说一直是被禁售的产品。

目前上海微电子等企业正在自主研发新一代光刻机,不过技术方面仍与ASML存在一定差距。

除了高端光刻机,另一卡脖子的产品就是光刻胶。

5月27日,外媒透露,日本光刻胶龙头企业信越化学限制向中国多家一线晶圆厂供货KrF级别光刻胶,中国晶圆厂又面临缺少光刻胶的窘境。

中国大陆光刻胶市场起步较晚,目前技术水平相对落后,生产产能主要集中在PCB光刻胶、TN/STN-LCD光刻胶等中低端产品,TFT-LCD、半导体光刻胶等高技术壁垒产品产能极少。

方正证券的报告数据显示,大陆企业在全球光刻胶市场的占有率不到13%,高端半导体光刻胶的国产化率更是低于5%。

目前全球光刻胶主要企业主要集中在日本、美国,例如日本合成橡胶(JSR)、东京应化(TOK)、住友化学、信越化学,以及陶氏化学等。

在童强华看来,中国芯片上游领这些卡脖子的环节,这可能需要十年、几十年的努力才能追赶上。

(3)自主可控难度大

这些卡脖子的环节,中国能做到自主可控么?

在中国芯片领域有着多年投资经验的风投公司华登国际,其风险投资合伙人金伟华告诉《电动汽车观察家》,半导体器件的产业链一定是全球化的。

“整个产业链不可能集中在一个国家或者一个地区内。”金伟华说,“它的产业链科技含量非常高,需要集全球顶级资源通力合作才能完成。”

半导体制造业使用多达300种不同的投入,其中许多也需要先进的生产技术。仅EUV光刻机的生产就依赖于全球供应链:ASML开发的EUV光刻设备包含约5,000多个供应商提供的大约100,000个零件,需要英、美、德、日等国的供应商协同合作。

根据白宫的供应链评估报告:半导体器件在生产过程涉及多国多地区,其产品可能要跨越70次国际边界,整个过程需要长达100天,其中约有12天是供应链步骤之间的中转。

近期,美国半导体行业协会(SIA)与波士顿咨询集团(BCG)发布的《政府激励和美国半导体制造业竞争力》报告显示,如果想在每个主要地区建立一系列完整的半导体国内供应,需要投入9000到12250亿美元的前期投资,以及450亿—1250亿美元的增量年运营成本(不包括新的前期投资的折旧),这只会抵消该行业的利润。

根据统计,2019年,整个半导体供应链的利润仅有1,260亿美元。

2

为何缺货

虽然中国设计、生产能力不足,且MCU产能相对集中,但是之前从未出现过如此严重的芯片短缺情况。

比亚迪产品规划及汽车新技术研究院院长杨冬生称这次芯片短缺为“百年一遇”。

业内对缺货原因的分析已经非常多。

主要是去年疫情影响,主机厂订单削减、Tier1订单也削减,最终传导到晶圆厂。晶圆厂产能转移到消费类电子产品。去年年底开始,汽车市场超预期反弹,芯片产能跟不上。

此外,黑天鹅事件频发:2021年2月美国奥斯汀州的大雪,日本瑞萨电子的火灾,影响了几座晶圆厂的生产,还有意法半导体的罢工,都对供应产生了一定影响。

不过,其根本原因恐怕似乎采购周期不匹配和晶圆厂生产意愿不强导致。

(1)车企采购方式不适应芯片制造

比亚迪半导体有限公司总经理陈刚认为,这是供需的信息链的传递的问题,因为疫情的原因,行业企业对供需端的信息传递不够导致。

或者说车企的采购周期与芯片生产节奏严重不匹配。

例如,整车企业的代表,丰田采用的“Just-In-Time”的经营手法,即尽力减少库存水准。

一般来说,具体流程是先由OEM向Tier1 企业下订单;Tier1 企业根据订单需求向IC原厂下单;然后IC原厂再向上游晶圆代工厂和封测环节预定产能。

就半导体的生产而言,从晶圆入厂,而后经历500道工序(尖端产品需要约1,000道工序),整个过程需要2-3个月左右的时间。也就是说,至少在半年之前车企就要下发所需的车载半导体订单。

这次突袭的疫情,打乱了车企的生产计划,由于不能生产新车,供应商就会一层层削减订单,最终向台积电下发的订单也大幅减少。

而家用电脑、游戏机等市场,在疫情影响下大幅增长;由于远程办公的影响,全球范围内通信数据的大幅度增长,同时带来数据中心,他们的数据中心都需要大量的服务器,这些服务器又都需要搭载高性能的处理器。

因此,High Performance Computing(高性能计算)的占比大幅度提升,挤占了车载半导体的产线。

从去年5月份开始,中国汽车需求复苏超预期,IC厂的订单暴增1-2倍,10-12月进一步提升至3-4倍,但是晶圆厂的产能跟不上需求。截至2021年5月芯片交付周期已经长达1年。

安森美半导体的首席执行官Hassane El-Khoury一语道破了这种采购和供应节奏的不匹配,“我的客户可以在30天内取消订单,而我要花两年时间来建立产能,显然,这并不是一种明智的投资。”

所以芯片生产商更倾向于接一些长期且稳定的订单。

(2)晶圆厂生产意愿不强

如果不是迫于各方压力,台积电恐怕也不太愿意拿更多产能生产车载半导体。High Performance Computing产品利润高、需求大、要求低,台积电自然会优先考虑生产这类产品。毕竟,根据去年的销售额来看,汽车芯片在只占台积电销售额的3%,但是工艺要求却接近军工级别。

从数据上来看,汽车级MCU的要求明显高于工业级别,温度方面商业级仅需要满足工作温度0~70度,工业级-40~85度,但是汽车级要满足-40~125+度;汽车级的良率要≤1 DPPM。

资料来源:网络

童强华告诉《电动汽车观察家》,生产车规级芯片还需要“产线认定”,这个周期也很长。

所谓“产线认定”是指为了实现“零不良率”,汽车相关厂家在半导体工厂生产汽车芯片时,针对产线实行的检查稽核。只有在半年乃至一年的时间内连续生产某种汽车芯片,并且可以稳定地生产出正常工作的产品时,汽车企业才会对芯片产线进行“认定”。通过这一“认定”往往需要1-2年时间。被“认定”的产线工艺由固定工序组成,原则上不可以更改生产设备、工艺条件。

前述专家表示,达到汽车标准需要通过的是一系列综合的认证,例如需获得可靠性标准AEC-Q系列、质量管理标准ISO/TS16949认证其中之一,此外需要通过功能安全标准ISO26262 ASIL 认证,基本只有符合上述各种硬性条件的半导体器件,才能通过车规级认证。

具体到ASIL等级来看,A级普遍用于天窗等,B级普遍用于仪表盘,C级普遍用于引擎等,D级则主要用于自动驾驶和EPS(电子助力转向)等。

虽然流程繁琐、要求高,但是价格却很便宜。用中国工程院院士丁荣军的话说,“汽车行业对芯片的要求是希望达到航空航天的性能,但是卖的价格是白菜价。”

童强华也认为,汽车芯片投入产出的严重不匹配,使得晶圆厂对投入生产车规级产品线积极性不高。

此外,还有一点,就是车厂的恐慌性下单,超额囤货导致芯片供应进一步加剧。

根据科创板日报6月21日消息,目前包括英飞凌、恩智浦、意法半导体等在内的国际大厂均出现交期延长的情况,交期最多延长4倍。缺货状况下MCU渠道市场价格飞涨,以意法半导体为例,爆款型号的渠道价格较2019年涨幅近12倍。

现货市场上的价格增长更为疯狂。

根据芯片超人的现货价格显示,去年11月份恩智浦汽车FS32K133HFT0VLLT和FS32K144HAT0KLHT两个型号的MCU芯片价格在人民币24元左右,今年4月份的价格分别为380元和585元,上涨了15和24倍。

3

汽车芯片产业结构或迎重大改变

作为芯片制造龙头企业,台积电在积极提升产能,计划2021年将MCU产能提升60%,同时台积电也表态,未来会推动建立现代化“Just-In-Time”供应链管理,并在这个复杂的供应链中提高需求可见度,应该能在一定程度上避免再出现此类供应短缺的现象。

不过,这额外的产能计划于2022年下半年开始量产,到2023年中才能达到40,000片提供给全球客户。

今年的缺口很难补上。此前,伯恩斯坦咨询预计2021年缺芯将在全球范围内造成产量损失200-450万辆;IHS 预计,因为缺芯2021全年将有610亿美元损失,其中中国约250亿美元、欧洲约140亿美元。

这次芯片短缺对汽车行业将产生深远影响。

短期来看,影响主要包括车企停产和芯片提价。

长期来看,整车厂将重新审视采购模式以及各国在芯片领域的布局。

前述业内专家预测,未来产业结构很可能发生三方面改变。

一是,车企会很可能直接与IC原厂、晶圆代工厂进行沟通,通过提前锁单/锁价/锁量等方式确保供应,Tier1的地位可能被削弱。

二是,车企直接参与芯片的产能布局,例如上汽与英飞凌合资建设IGBT工厂,这一趋势很可能会延伸至MCU,例如特斯拉就传出收购晶圆厂的消息。

三是,国产代工厂配套进程加快。受疫情和供应紧张的影响,国内相关晶圆代工厂有望进入芯片大厂配套名单。中国芯片企业发展迎来机遇。

虽然芯片产业链实现自主可控的难度非常大,但是新冠疫情和国际贸易争端的严峻形势下,世界各国开始审视自主可控的可行性。

美国方面,其欲投资520亿美元实施“半导体激励计划”;韩国方面,到2030年,将向半导体领域投资510万亿韩元;欧洲计划为芯片产业投资约500亿欧元(3860亿人民币)。

中国方面,近日也有外媒报道称,中国正针对半导体展开一项“芯片对抗”计划,由刘鹤副总理主导,包括了庞大的投资组合,涵盖贸易、金融和技术,目前已经预留了1万亿美元的政府资金。

欧美对中国的长期封锁,使中国成为世界上唯一一个拥有完整工业体系的国家。而此次芯片领域的大规模短缺,也会加快中国在光刻机、光刻胶、芯片代工等领域的推进速度。如果1万亿美元的投入属实,或许真能砸出一个自主可控的芯片供应链也未可知。

——END——

来源:第一电动网

作者:电动汽车观察家

本文地址:https://www.d1ev.com/kol/150404

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。