日前,德赛西威(002920)发布2021年年报。根据年报,2021年德赛西威实现销售额95.69亿元,同比增长40.75%,实现归属于上市公司股东的净利润8.33亿元,同比增长60.75%。

据悉,过去一年,德赛西威突破路特斯(豪华品牌)、PSA Stellantis等新客户,并获得一汽-大众、上汽大众、广汽丰田、一汽丰田、长城汽车、吉利汽车、广汽乘用车、比亚迪汽车、奇瑞汽车、上汽集团、一汽红旗、长安汽车、理想汽车、小鹏汽车等众多主流车企的核心平台项目订单,全年获得年化销售额超过120亿元的新项目订单,同比增长超过80%,其中智能驾驶产品、大屏座舱产品和智能座舱域控制器的订单量快速提升。

三大业务板块营收不同程度上涨

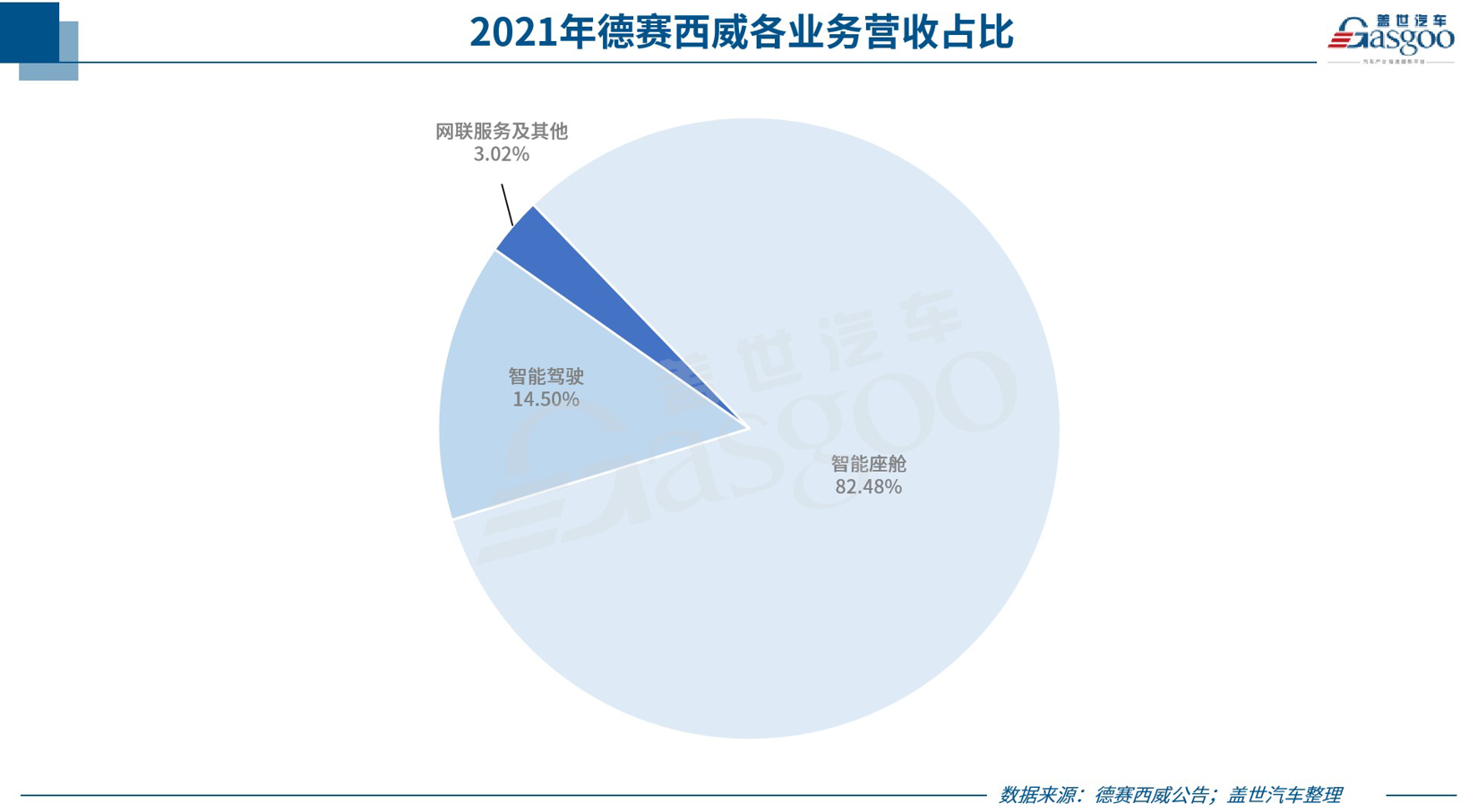

目前,德赛西威主要有智能座舱、智能驾驶及网联服务三大业务板块。2021年这三大业务板块的营收情况具体如下:

智能座舱业务营收:78.93亿元,同比增长33.52%;

智能驾驶业务营收:13.87亿元,同比大涨94.78%;

网联服务及其他业务营收:2.89亿元,同比增长65.1%。

可以看到,去年智能座舱业务依然是德赛西威最主要的营收来源,该业务营收保持可观增速,营收占比达到八成以上。

根据年报,去年德赛西威多屏融合座舱产品及座舱域控制器业务量快速提升,第二代座舱域控制器也已规模化量产,第三代座舱产品则获得了长城汽车、广汽埃安、奇瑞汽车、理想汽车等多家主流自主品牌客户的项目定点。

不仅如此,德赛西威信息娱乐系统、显示模组及系统、液晶仪表订单储备充足。去年其信息娱乐系统业务获得一汽-大众、上汽大众、长城汽车、吉利汽车、广汽乘用车、奇瑞汽车等客户的新项目订单,其中大屏化产品的业务规模快速提升;显示模组及系统业务营收规模维持超100%的增长速度,新订单规模再创新高,突破了东风日产、小鹏汽车等白点客户;液晶仪表业务继续攀升,获得比亚迪、吉利汽车、长城汽车、广汽乘用车等客户的项目定点。

相较智能座舱业务,智能驾驶、网联服务及其他业务现阶段营收占比相对较小。去年智能驾驶业务营收占比为14.5%,而网联服务及其他业务占比仅为3.02%。不过值得注意的是,这两个板块的增长势头较好,尤其是智能驾驶业务,据悉去年德赛西威智能驾驶产品获得了年化销售额超40亿元的新项目订单。

在智能驾驶领域,德赛西威目标“提供智能驾驶整体解决方案”,包括从智能传感器到智能驾驶域控制器及相关算法的全栈自研解决方案及多种形态业务模式组合。

德赛西威智能驾驶解决方案;图片来源:德赛西威

据悉,在智能传感器方面,德赛西威产品涵盖超声波雷达、摄像头、毫米波雷达、T-BOX等产品,其中摄像头产品年度累计出货超过1000万颗,智能驾驶摄像头也获得多个车厂定点;77GHz毫米波雷达已经在多个国内主流车型上规模化量产;5G和V2X产品在合资品牌客户项目实现了国内首次量产供货。

智能驾驶域控制器方面,德赛西威环视及泊车系统产品已批量供货给国内众多主流车企,销售规模快速上涨,年销量超过百万套;新一代轻量级智能驾驶平台,实现高低速自动驾驶辅助功能融合,目前已获得多家主流自主品牌及合资车厂的项目定点,并在去年年底实现记忆型泊车产品的量产供货。此外,德赛西威第一代高算力自动驾驶域控制器平台已率先在小鹏汽车的P7、P5车型上大规模量产供货。

高价值产品等驱动毛利率改善

根据年报数据,去年德赛西威整体毛利率达到24.6%,较去年同期微增1.21%。分版块来看,智能座舱业务毛利率为24.45%,同比增长0.43%,智能驾驶业务毛利率为20.78%,同比增长9.94%。

可以看到,德赛西威智能座舱业务毛利率增长并不明显,不过从业界的观点来看,这仍然是不错的水平。

德邦证券在相关分析中指出,座舱业务作为德赛西威的成熟业务,在面临老产品年降压力的情况下,不仅实现了增速上的突破,毛利亦持续改善,充分体现了德赛西威迈向高端座舱领域转型的成果。

该机构指出,开发复杂度更高的多屏、大屏、联屏车机/液晶仪表项目(例如理想One 2021款820A座舱平台)不仅为德赛西威带来了更高的单车价值量及毛利水平,高端项目的天然壁垒也使该公司免于陷入价格战的泥潭。

如果说高价值量产品占比提升拉升了德赛西威智能座舱业务毛利率,那么智能驾驶业务毛利率的提升则还有赖于规模效应。

德邦证券指出,2021年是德赛西威L2+域控制器规模量产的元年(ipu03的火热及ipu02开始量产交付),在推动智驾板块收入继续保持接近翻倍增长的同时,二者较之感知层零部件更高的毛利水平同样显著拉升了智驾业务毛利。

而在如上逻辑下,德赛西威后续毛利表现有望继续改善,一方面该公司仍在推进高价值产品研发,另一方面其新产品将逐渐规模化落地。

举例来说,在智能座舱板块,今年1月,德赛西威与高通技术公司宣布双方将基于第4代骁龙座舱平台共同打造德赛西威第4代智能座舱系统:具备高性能计算、人工智能引擎、多传感器处理和丰富网络连接能力,旨在为汽车制造商提供数字化座舱解决方案。据悉,在第4代骁龙座舱平台计算、AI、图形图像和多媒体性能支持下,德赛西威第4代智能座舱系统可支持多屏联动、音效处理和AR等技术,为用户带来沉浸式交互体验。

图片来源:高通

在智能驾驶板块,德赛西威新一代高算力自动驾驶域控制器平台基于英伟达Orin系列芯片打造,将实现算力大幅提升,可支持实现冗余设计及未来升级高级别的自动驾驶功能,目前公司新一代高算力自动驾驶域控制器已获得众多项目定点,包括传统自主品牌客户和新造车势力。德赛西威表示,新项目的规模化量产将成为公司智能驾驶业务快速增长的另一支柱。

后续增长仍面临不确定因素

过去一年德赛西威整体表现显然还算不错,今年来看也依然不缺增长动力。不过值得注意的是,外部不确定因素也仍不少,芯片的持续短缺便是一方面。

如今,持续已久的“缺芯潮”仍未明显缓解,由此引发的芯片价格暴涨也仍在持续。据央视新闻今年4月初的报道,由于全球汽车芯片短缺,过去一年,意法半导体生产的车身电子稳定系统的核心芯片STL9369,其价格从原来的20元,如今暴涨到2800元(不含税),同比涨幅超百倍。

与此同时,由于上游原材料短缺、国际局势变化等,芯片交货时间再延长,对汽车生产带来影响。根据汽车行业数据预测公司AutoForecast Solutions的最新数据,截至4月10日,全球汽车市场因芯片短缺今年已累计减产约143.78万辆,其中,中国市场今年累计减产7.09万辆,占全球汽车市场的4.9%。

德赛西威自然难免受之影响,毕竟就其三大业务板块而言,无论是智能座舱、智能驾驶还是网联服务,芯片都是关键支撑。事实上,对于芯片供应情况,德赛西威曾在今年初发布的公告中表示:“芯片短缺影响着整个汽车行业,对后续经营情况带来了不确定性。”

当然,德赛西威亦表示,公司高度关注此事,已经从多个维度积极应对,比如加大芯片获取力度、加强产品成本优化、控制管理费用等。

芯片短缺之外,新一轮疫情也正在考验着2022年汽车产业。今年3月以来,上海和吉林长春等全国多地疫情暴发,汽车产业链企业的生产进度受到不同程度影响,一部分企业仍在竭力闭环保供,一部分企业则已被迫停工停产。业内人士称,新一轮疫情对汽车产业影响范围广、持续时间长,已经让汽车业苦不堪言。

值得注意的是,目前上海、吉林两地复产复工逐步推进,目前吉林已全面社会化清理,一汽已全面启动复工,供应链复产复工稳步推进,上海地区车企正在稳步推进复工计划。

不过即便如此,乘联会秘书长崔东树表示,展望二季度的全国乘用车市场,面临更为复杂艰难的环境,尤其是上海疫情爆发带来的汽车产业链暂时静止,损失巨大,次生零部件断供影响将严重影响二季度销量。

如此情况难免波及到德赛西威,但短期来看影响尚有限。一方面,该公司地处惠州,疫情影响相对有限。另一方面,据德邦证券分析,在订单满载,产能稀缺的背景下,德赛西威部分客户受疫情影响导致的车辆减产对德赛西威业绩造成的冲击预计有限。此外,德赛西威去年末存货账面价值为20.35亿,同比年初接近翻倍,环比去年三季度高水位继续上升11%,其中原材料占比达45%,远高于2020年31%的占比。上述机构表示,存货/原材料均维持高水位,加之德赛西威较高的供应链地位,看好公司产品生产、交付持续平顺,无惧短期疫情扰动。

来源:盖世汽车

作者:Mina

本文地址:https://www.d1ev.com/news/qiye/173045

以上内容转载自盖世汽车,目的在于传播更多信息,如有侵仅请联系admin#d1ev.com(#替换成@)删除,转载内容并不代表第一电动网(www.d1ev.com)立场。

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。