编者按

2019年5月11日上午,国家信息中心副主任、高级经济师徐长明在出席主题为“勇气”的第十一届中国汽车蓝皮书论坛第二天会议时,并发表了题为《如何看待当前及未来较长时间的中国车市》演讲。

他认为,中国车市自2018年下半年开始出现销量下跌,并且28年来首次销量下滑的原因在国家经济结构性调整,在这个调整过程中过去的高增长消费人群和区域市场都受到了不同程度的影响,进而带来了销量的消化。但同时,随着国家宏观政策的调整,车市的降幅正在收窄,但也因为中美再次重启贸易战而带来了新的不稳定因素。

但从长期来看,徐长明认为,中国车市的规模远未见顶,以全球主流国家的发展步伐看,中国车市仍有机会达到4200万辆规模,但实现的时间可能会有所推迟。

以下是徐长明演讲的录音整理,内容未经本人审定,略有删节。

尊敬的徐留平董事长,尊敬的各位来宾,大家早上好!刚才徐总把他整个对于汽车的观点、红旗轿车的情况进行了演讲,我听了非常有感触,2018年和2019年一季度,红旗轿车取得了逆势上涨。但我今天跟大家交流的题目是比较切题的,也需要勇气,即怎么看中国车市,这是贾可博士给我出的题目。2018年,中国车市28年以来首次出现了销量下降,而且中国车市向下走的趋势已经连续是第三年了。2017年,车市的表现就不是特别好,2018年出现负增长,今年1—4月份情况也不是很乐观。

我们到底该怎么看当前的车市和未来的车市呢?

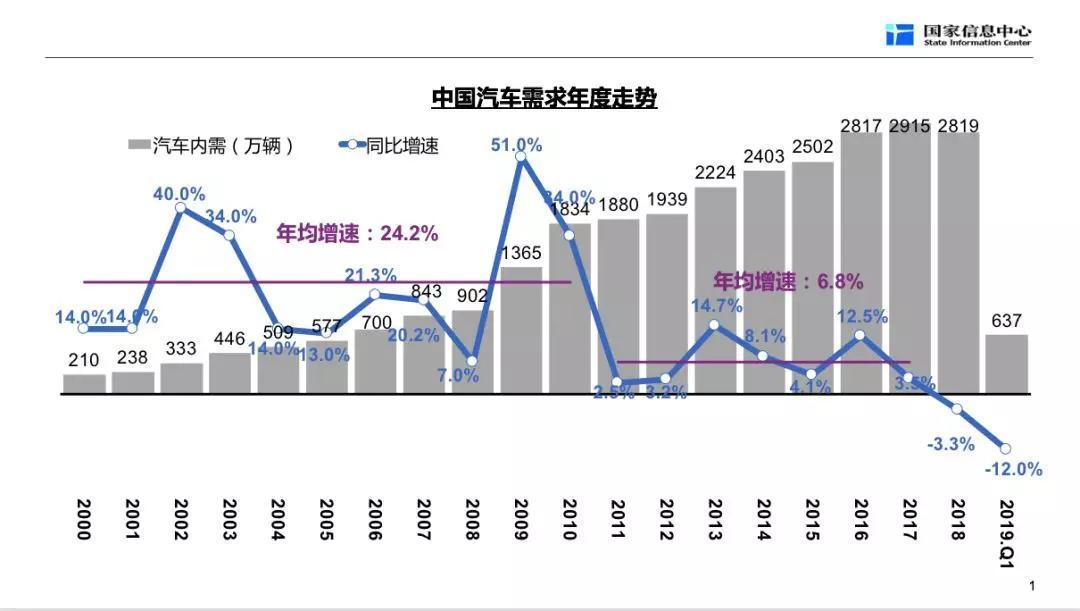

这张图的时间点起始于2000年,柱状图是中国汽车每年的销量,曲线是每年的增长率,选择从2000年开始看,主要是考虑这一年是我国汽车大规模进入家庭的起点,从此开始出现了将近二十年的增长。特别是前十年,年均增长速度非常高,增速超过20%,最近几年也维持在近7%左右,刚刚(2018年)才出现了下降。

乘用车的需求发展,基本上在2000年之后没有过负增长,2018年第一次出现绝对量的下行。

我们怎么看待这个情况呢?以往,中国车市也出现过增长率的大幅度下降,但是共同面临的背景是宏观经济出现了比较明显的变化。

而2018年我国GDP增长率是6.6%,季度之间也是平稳的,今年一季度GDP增速是6.4%。但这两年车市出现大幅度下降,而且从时间上来看,还没有明显的好转。

终端消费,我们叫保险数据,从去年的3月份开始,连续三个月是几乎零增长,之后就是负增长,从9月份开始,负增长程度越来越深,今年前三个月终端消费是-4.5%,4月为-6.5%。

从去年9月开始,批发数据下降幅度也开始加大,而且这个情况在今年3月份略有好转,4月份比前两个月的负增长程度还要更小。

为何降温?

到底怎么看现在的情况,是不是汽车市场真正跟以前相比,运行规律发生变化了?跟宏观经济不再关联了?

我们的研究结论是,这一轮的结构变化还是经济背景产生的,只不过这个经济背景跟以前不一样了,以前是经济总量、总体增长率的变化,而这一次,从去年以来的变化是经济的结构性变化带来的。

首先,去年我们有“两大攻坚战”,一个叫金融防风险攻坚战,一个叫环保攻坚战,这两大攻坚战中受影响比较大的是民营经济。

因为从资金的情况来看,我们的国有企业资金是非常好的,我记得去年银行给一汽1万亿元的授信资金支持,上汽、东风、北汽、广汽、长安这些大公司的资金状况也都是比较好的,资金受影响的是广大的中小企业,这些中小企业绝大部分是民营经济。

另一个是环保攻坚战,它有一套技术标准,达到这个技术标准你就可以继续去运营,达不到可能就会受到很大的影响。大的企业一般来讲,技术法规标准都比较高,广大的中小企业相比之下又更容易受到影响。

所以,我们经济的第一个结构性变化就出来了,就是民营经济发展受到了比较大的影响,特别是从去年下半年以来,大家可以听到各种声音,看到各种实在的情况。

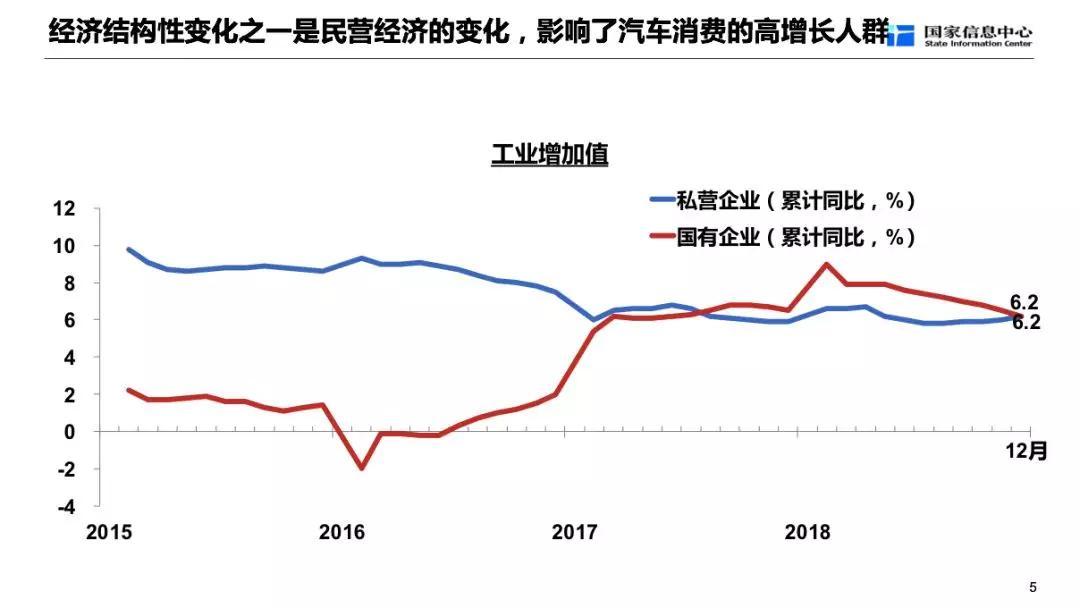

这张图的两根曲线代表工业增加值,一个是国有的企业(红色的),一个是私营企业(蓝色的),从工业增加值可以看到,从2007年开始,国有经济就一路在变好,民营经济受影响就大一点。

国家统计局统计的企业利润情况,从2017年开始,国有企业的利润状态增长是比较好的,当然从去年下半年开始,特别到去年第四季度也受到了一些影响,而民营经济跟它的曲线形状是完全不一样的。

为什么说民营经济受影响之后就会影响车市呢?

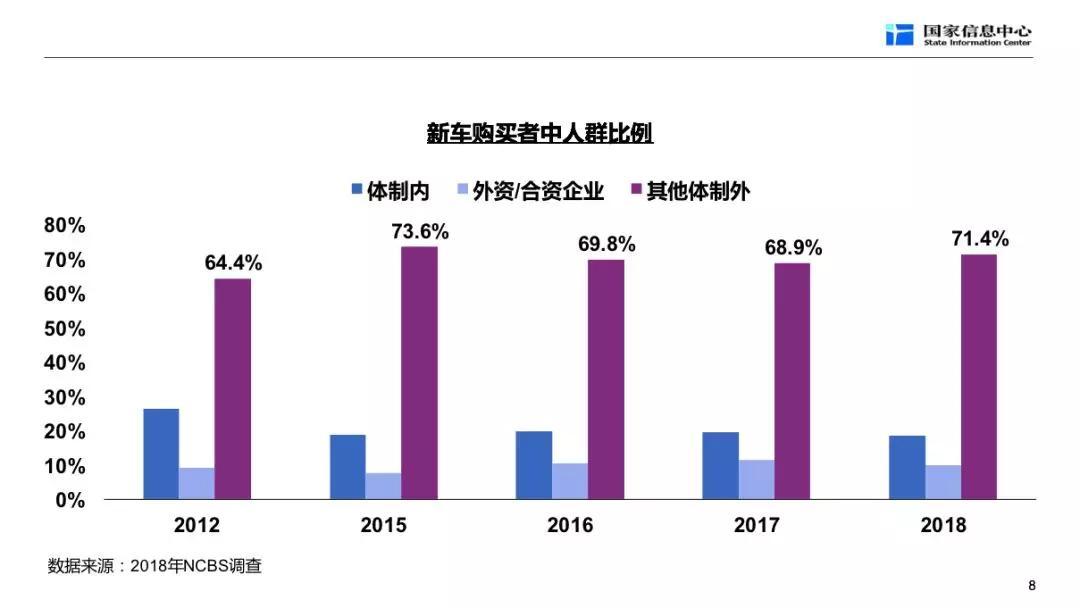

如果这个情况发生在10年前,就不太会有这么大的影响,但是发生在今天,影响就比较大。我们国家信息中心做了一个调研,大概选取了16000多个样本,我们把每100个买车的人分成三个人群。

第一个人群,我们叫体制内,就是在政府机关、事业单位和国有企业工作的人。这些体制内的买车人目前占多少呢?大概已经减到了20%,2012年这个群体的购车数字大概是30%;第二个人群,我们叫合资和外资公司工作的人,他们在100个买车的人里占比8%左右,这两个人群合起来的占比数是28%。

除了这两个人群,像私营的、民营的、个体工商户、合伙制等企业工作的购车人,在100个人里占了大概72%。

这是我们对城市的调查,如果把农村的人群也含进去,因为农村里边买车的人也基本上都属于第三类人群,总体看下来的话,第三类人群的占比要占到80%。而这些人又恰恰与我们所讲的私营和民营经济发展有高度的关联,私营和民营领域的经济受影响,在这个领域工作的人就会受影响。

而这类人群受影响对车市的影响又是怎么样的呢?

我们可以看下市场按价位分布的变化情况。

从2018年的1月到12月,8万元以下的车负增长的程度是越来越深,到了7月的时候,负增长就达到了18.8%,8月为-19%,9月、10月负增长到30%,11月负增长38.5%,12月为-34.4%,持续向下走。

20万元以上的产品也是销量增长速度在逐步下降,但到12月只有-0.3%。它说明什么呢?

去年的情况是,价位越低的车负增长的程度越深。这和我们前面提到的三类人群的图就配上了。在广大的中小民营企业就业的人,他们的收入普遍是偏低的,他们买车的价位主要在10万元以下,七八万元的车,从卖车的情况和用户群的情况高度匹配的。

所以我们的一个结论是,去年的市场情况是,原先汽车消费高增长的购车人群由于经济的结构性变化受到了比较大的影响,当然车市就要下降。

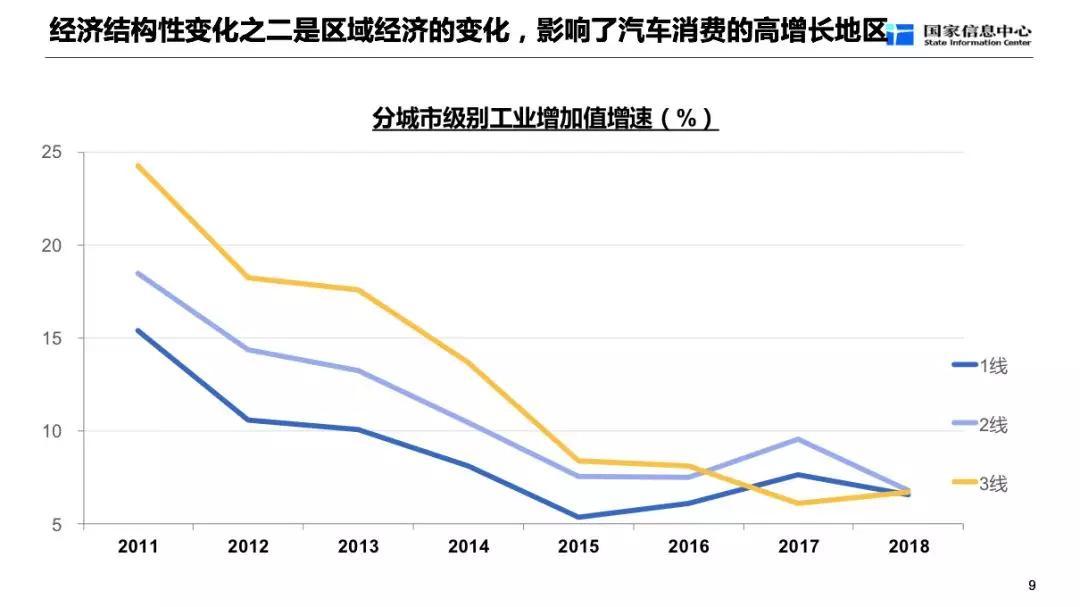

其次,第二个经济的结构性变化就是区域的变化,导致汽车消费高增长地区对车市产生了影响。

这张图是一、二、三线城市工业增加值的速度。在2016年之前,三线地区的工业增加值速度一直是比较高的,但是从2017年开始到2018年,包括到现在,三线地区的工业增加值速度是低的,一线城市反而变高了,这是和过去一个不一样的变化。

这个变化就带来了车市的变化。在2015年之前,车市的情况是三线地区增长速度最高,这种状态持续了有大概10年时间。

其实全球的规律也都是这样的,千人保有量越低的时候,更多的需求来自于新增需求。我们的汽车普及是从一线到二线,再到三线,现在正好是三线应该迅速普及汽车的时候,但它的增长率下来了,为什么?

就是因为三线地区的经济发展速度受到了影响,因为三线地区普遍都是广大的中小民营企业,产业结构也普遍比较偏低端,他们受去年经济的影响程度是最大的,特别是去年3月底的一波房价上涨,也消耗了一部分对汽车的购买力。

一线房价上涨跟车市没什么大关系,在北京、上海买套房至少要300万元,换套房要500万元,汽车售价只有十几万元,这两者不成比例;而三线地区的房价大概在三四十万元、四五十万元,你涨个二三十万上去,车的价格十万元,车就受影响了。并且,这个影响从去年开始,要持续2-3年,要消耗一段时间才行。

所以汽车消费高增长地区受到影响,也是经济结构性变化带来的。

降幅收窄

那么,今年的车市依然没有大家预期那么好。

实际上今年车市的增长幅度或者说下降幅度还是明显收窄的,去年后四个月,终端消费是-16%、-15%、-20%、-21%,今年1到3月则是-4.5%,4月刚刚出来的数据是-6.5%,也是说今年比去年下半年的降幅收窄了有10个百分点。

批发数据为什么感觉变化不明显呢?这是因为厂家去年给经销商压库力度太大,现在库存在高位,经销商在消化库存,厂家没有办法批更多的车给经销商。

实际上,终端消费降幅收窄了将近10个百分点,它的背后就是我们经济政策的变化。

去年,我们的经济政策整体是往一起收,今年宏观政策是逆周期调节。财政政策、货币政策都在随着经济的波动在调整。

这张图反映的是资金的状况,柱状图的最后一列是2019年一季度的情况,它的增长率是40%。2019年一个季度,我们放出去货币资金是8万多亿元,如果按月度看,今年1到3月,特别是1月,跟去年相比高了很多,这也是大家感觉到资金在变好,资金在明显放松,这是一个大的变化。

另外,我们对民营经济从去年11月份开始,采取了若干的政策,大致是两方面:一个是叫改善资金环境;一个是减税降费。

所以,我们今年去调研,民营经济的这些企业家们感觉不像去年下半年一路信心越来越低,这些政策下去之后,企业家的信心也就有了变化。

我们可以看到央行的调查数据,企业家信心去年是一路下降的,而今年一季度,虽然没有很大的提高,但是毕竟是从67.8涨到69.2。

渣打银行的调查数据也可以看到,中小企业家的信心去年也是一路下降,从59.1一路往下走,今年前几个月也出现了变化。

消费者的信心,去年之前一路走高,但是从去年下半年开始也降低了。

综合来看,自去年11月开始,国家采取了激励政策之后,企业家信心和消费者信心都在变化。这种积极的变化带来的是今年车市降幅收窄,其实市场还是宏观经济在背后起作用,它不光是GDP速度的问题,还有整个宏观政策的影响。

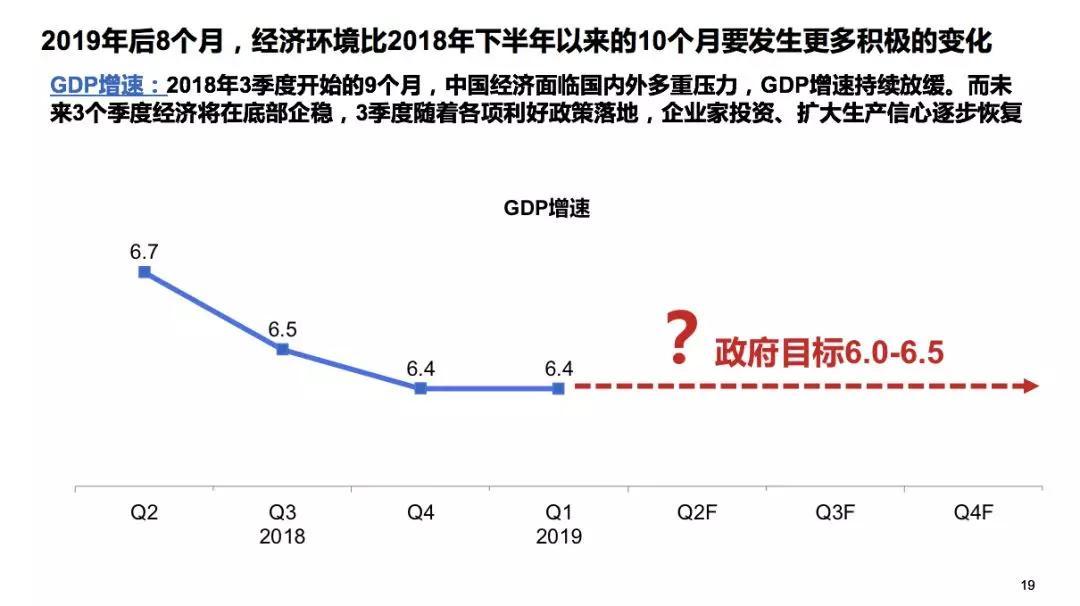

今年后面的8个月到底会怎么样?我们综合判断后8个月的宏观经济情况会比从去年7月开始到现在的10个月时间相比,还是有很大的变化。

一方面,GDP增速可能已经触底,从去年6.8%一路往下走降到6.4%,今年一季度稳住了,后边政府的调控目标是6.0%~6.5%。经济从高往下走和稳在一个水平上,对社会各个方面影响是不一样的。

另一方面,资金的情况也会好一些,特别是货币的情况。2019年一季度我国新增贷款6.3万亿元,全社会融资8万多亿元。但后边还有三个季度,我们还需要打问号,因为它会跟很多因素有关系,但我想整体趋势一定会往上走。

政府对环保的力度也在发生变化。

2017年底提出的口号是“调整产业结构,淘汰落后产能,调整能源结构,加大节能力度和考核,调整运输结构”,基本上都是要改善。我们看今年的情况有点变化,在去年年底的经济工作会上提出叫“统筹兼顾,避免处置措施简单粗暴”,这就意味着经济跟环保之间要取得平衡,经济在往上走。

民营经济后面也还会有好转,原来我们把中美贸易当作非常积极的一个因素,因此此前一直释放的信号都是积极的,没想到突然会有急剧的变化。

所以从宏观经济的角度来讲,如果把2018年四个季度和今年四个季度,这八个季度放在一起来看的话,这个增长率是“V”字形,即去年一、二、三季度逐步走低,虽然今年一季度仍是深度负增长,但我们判断今年的趋势会是逐步走高,二季度会是比较浅的负增长,三季度是一点点的正增长,到四季度增长幅度会高一点。

但这里面有两个变数,一个是经济政策的变化,另一个是汽车政策的变化。但从总的情况来看,全年数据这个“V”字形的走势不会改变。

从车市全年的增长率看,我们去年年底预测今年是零增长,基本持平,但如果宏观经济按照现在这样一个走法的话,再加上中美贸易刚刚通过2000亿美元加收15%关税等不利影响,又会对经济产生结构性影响,例如对广东的车市、对江、浙、沪的车市,和以出口经济为主的大省车市都会受比较大的影响。

当然,面对变化的形势,我们的宏观政策可能也会加码,因为我们要保住6%~6.5%的GDP增速。我们现在判断今年的车市会比零增长略低一点点。

如果我们汽车行业和今天在座的各位需要面临这样紧迫的市场短期形势,就需要我们有勇气了。

顶点何在?

那么,中国车市的中长期会是怎样呢?

刚才贾可博士也说,2800万辆、2900万辆或者3000万辆,很多人说这是一个峰值点,我觉得这不是中国车市的峰值点,这是我们连续几年的判断。我一直认为中国车市会从2800万辆增长到4200万辆,这个判断到现在我觉得也没有变化,唯一变化的是这个峰值点的时间点。

为什么中长期的判断没变呢?我觉得应该逻辑没变。

每个国家汽车保有量跟汽车销售量这两个峰值之间有一个比例关系,是15倍的关系,就是说当两者都达到峰值的时候,保有量是销售量的15倍。

这15倍是什么关系?就是一辆车用15年报废,这是一个更换的周期。日本、法国、美国基本都是如此。

我们的汽车保有量能达到多少?如果按照现在全世界二十几个汽车达到了饱和的国家看,除去美国之外,它的的饱和峰值点绝大多数都在千人600辆车,也就是一个人0.6辆汽车。

如果我们也按一个人0.6辆车测算,我们人口数量是14.5亿,两者一乘就是8.7亿辆。当然,大家会对这种完全理想的算法不接受。

研究之后,我们也觉得我们国家达不到这样一个峰值点,因为我们的人口密度过于集中。

如果从东部地区来讲,我们跟欧洲差不多,按说也能达到欧洲的千人汽车保有量水平,但是我们跟欧洲也有不一样的点,那就是我们的人口更多地集中在大都市,我们的省会城市集中了全国3亿人口,一些高密度的主城区,像北京的“城六区”,这样的地区加在一起是1亿人口,这是汽车购买力最强的市场,但是千人保有量达也因为种种制约无法达到应有的峰值水平。

所以,经过综合测算,我们的车市饱和点是千人400~450辆,我们的管理比较科学的话能达到450辆,如果管理上简单粗暴可能就是千人400辆。

如果按一种可能的千人410辆,即一个人拥有0.41辆汽车来算,乘以14.5亿人口,那就是6亿辆汽车的保有量。而6亿辆汽车除以15年报废,那就是每年4000万辆。

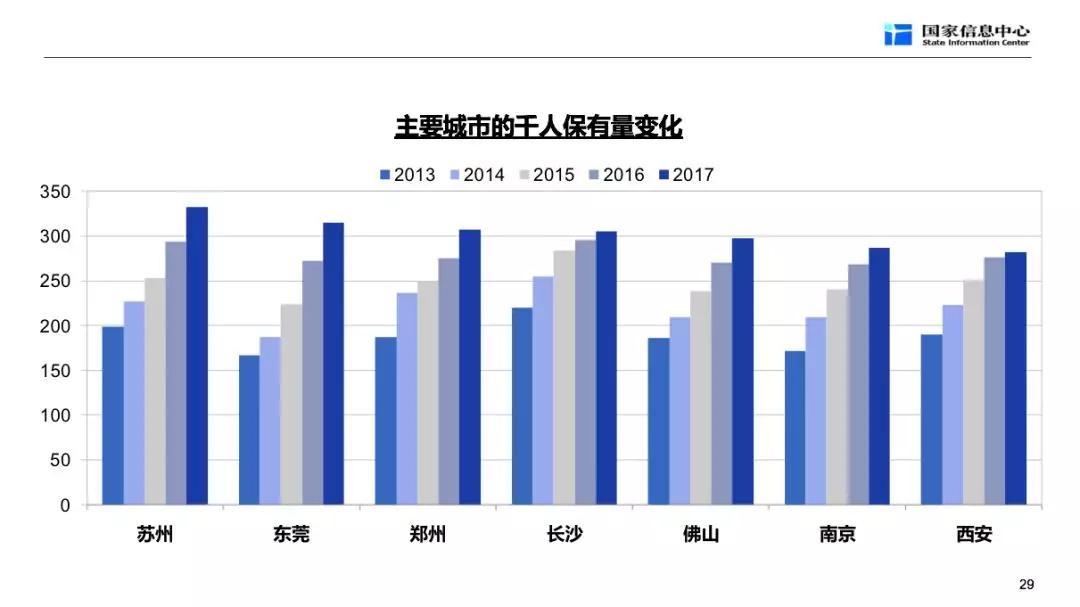

那么,我们能不能达到汽车保有量千人400辆呢?我们看现在排在前几名的市场,像苏州已经到了千人332辆、昆明317辆、东莞315辆;像北京、深圳、杭州,如果不是因为有限购,千人保有量会很快突破400辆。

我们在来看,以苏州为例,它是以什么样的速度达到保有量千人300多辆呢?

2013年,它只有不到千人200辆,2017年就是千人330辆,去年就突破了千人350辆。按这样的速度,再有两三年,这些大城市的千人保有量就会超过400辆,而其他一些人口密度低一点的地方保有量的数字会更高一点,所以中国是实现千人400辆多一点是完全有把握的,没有什么大的问题。

很多人也经常会问,共享对车市有没有影响?

共享汽车主要在一线和二线城市,三线没有太多机会,共享的车是非常贵的,就算便宜也比出租车可能还是贵,一般人是坐不起的。大城市对共享有需求和大城市本身千人保有量就不会太高有关,所以共享对汽车是一个补充。

我们对车市饱和达到千人400辆是有把握的,这是一个大的趋势。但是我们说,增长率正在变慢了,从2018年的2800万辆跨越到未来的4200万,还会增长1400万辆,而这1400万辆是10年还是15年实现,背后的逻辑是汽车经济的发展要保持比较稳健的速度,因此我想市场饱和点的时间来临至少要向后延续5年的时间。

当然下一步的发展,我们可以想象这个市场竞争会非常激烈。豪华车每年的增长没有什么悬念;合资品牌里有品牌力度的,如大众、丰田、本田、别克这四个品牌,它们的市场份额虽然被豪华车挤压,但它也向下挤,对它没什么致命影响;而其他的合资品牌在2014年之前还有空间挤自主品牌,但当2015年自主品牌找到一个出口,用同价位的SUV挤合资的轿车后,一些二线的合资品牌的占有率已经从2014年的34%到今年一季度的16.8了,所以这个竞争非常激烈。

即使在合资品牌的内部,品牌梯度也是变化的,例如丰田原来的优势是可靠+省油,现在它又增加了丰田TNGA架构、产品更炫酷、安全、环保,驾驶感也进一步提升,可以说让这些都让丰田一直向上走,竞争力不断提高。

未来,市场上不同类之间(豪华品牌、品牌驱动合资品牌,性价比驱动合资品牌和自主品牌)的竞争格局会非常激烈,同一类之内的竞争也非常激烈,它对我们在座的启示是什么?

未来企业的发展,大家不要再依靠总量的增长,要依赖于产品力怎么提升,怎么把自身产品提上去,在这儿下功夫,这就是未来新格局下对我们的要求。

谢谢大家!

来源:第一电动网

作者:汽车商业评论

本文地址:https://www.d1ev.com/kol/91761

文中图片源自互联网,如有侵权请联系admin#d1ev.com(#替换成@)删除。